14家险企年内发债1175亿!华泰人寿票面利率何故登顶?

- 财经

- 2024-12-13 14:00:08

- 600

来源:机构之家

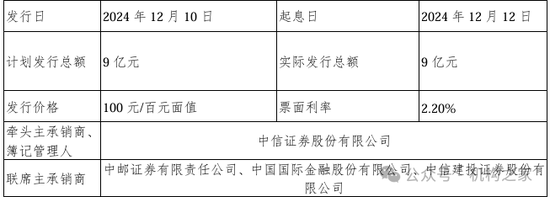

12月12日,中邮人寿保险股份有限公司在全国银行间同业拆借中心发布公告,宣布了其2024年无固定期限资本债券的发行情况公告,实际发行金额9亿元,票面利率2.2%。

实际上,四季度以来,保险业的债券发行浪潮汹涌澎湃,包括中国国寿、人保财险、平安人寿等巨头在内的多家险企纷纷投身其中,累计发行额高达745亿元,中国人寿更是以350亿元的发行规模独占鳌头。

这一现象背后,一方面是保险公司为了以新债还旧债,利用当前相对较低的市场利率环境,通过发行低成本新债来置换即将到期的高成本旧债,以此降低财务成本;同时,随着2022至2024年偿二代二期工程过渡期的结束,险企们也面临着资本压力的加剧,不得不通过发债融资等方式来应对即将到来的监管新规。

今年已累计发行高达1175亿元,华泰人寿票面利率最高

截至12月12日,今年保险公司的债券发行规模已达到1175亿元,超越了去年的1121.7亿元。从发债公司数量来看,共有14家险企参与,不难发现,绝大多数发债主体是行业内的头部险企。这一现象不仅映射出这些头部险企在市场中的优势地位,也显示出它们在资本补充工具上的多样性和灵活性。头部险企通过频繁发债,既能有效降低融资成本,又能增强资本实力,进一步巩固其市场领导地位,演绎了一场“强者恒强”的资本游戏。

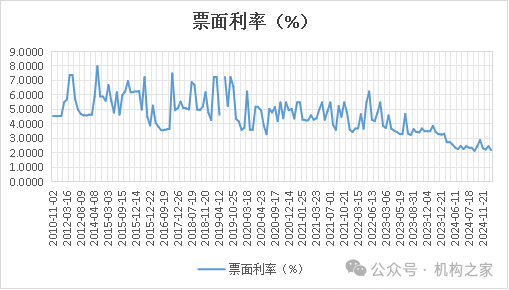

更引人注目的是,票面利率的显著下降趋势。今年已发行保险公司债券的平均票面利率仅为2.44%,与去年3.60%的平均水平相比,呈现出大幅下降的态势。这不仅反映了保险公司在资本市场上融资成本的显著降低,也侧面体现出市场利率的下行趋势。

2010年以来保险公司债券票面利率趋势图:

值得注意的是,在今年已发行的保险公司债券中,“24华泰人寿资本补充债01”以其2.90%的票面利率处于最高位,相较于“24中国人寿资本补充债01BC”的最低票面利率,高出了75个基点,这一显著的差距无疑揭示了华泰人寿在资本市场上承受的较高资金成本。特别是在四季度发债成本普遍下降的背景下,华泰人寿的这一较高票面利率更显突兀。

进一步观察信用利差——保险公司债券估值收益率与无风险利率的差额,以及发行利差——即票面利率与中债国开债收益率的差额,华泰人寿均处于最高位。这些数据不仅揭露了华泰人寿在融资成本上的不利地位,市场对华泰人寿的信用风险评估显然更为严苛。

华泰人寿深陷亏损泥潭

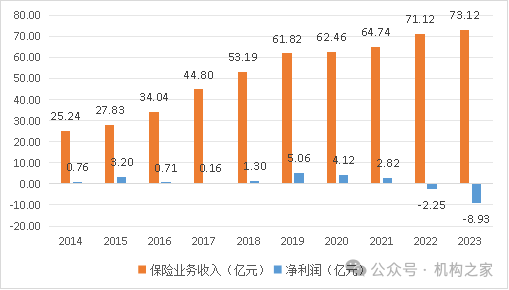

从华泰人寿近10年来的业绩来看,保险业务收入虽从2014年的25.24亿元攀升至2023年的73.12亿元,表面上扩张势头强劲,实则自2019年后增速已显疲态,更令人扼腕的是,这一增长并未转化为盈利能力的提升。曾几何时,华泰人寿的盈利虽波动却始终为正,2019年一度触及5.06亿元的高峰,但随后却急转直下,至2023年净利润暴跌至-8.93亿元。

华泰人寿今年前三季度的财务报告,情况并未好转,尽管保险业务收入达到了79.18亿元,同比增长31.75%,但净利润却出现了-7.54亿元的亏损,与去年同期的-2.04亿元相比,亏损额惊人地扩大了270.0%。分季度审视,1-3季度的亏损额分别为2.86亿元、2.03亿元、2.65亿元,季度间的数字波动并未体现出任何好转的迹象。

总体来看,2023年利率下行导致公司准备金计提增加,且投资收益同比减少,主要受前期产品设计及销售节奏影响,导致赔款及保户利益支出同比上升,全年净利润亏损幅度同比进一步扩大。尽管债券估值的上升和部分权益类投资资产的浮亏转计为资产减值损失,使得公司在其他综合收益上由亏转盈,但总体而言,综合收益总额依旧深陷亏损泥潭。

进入2024年,新单保费的快速增长和准备金释放减少,使得保险责任准备金提转差额超过了2023年全年水平。加之成本方面的因素叠加,使得公司财务状况依然严峻。然而,得益于债券估值的上升和持有至到期投资的重分类,2024年上半年公司其他综合收益较上年全年大幅增加,这一转变推动了综合收益总额的扭亏为盈,为公司带来了一线希望。

在当前市场利率下行的大背景下,保险公司本应享受到融资成本降低的红利。然而,华泰人寿相对较高的票面利率却透露出市场对其信用风险的隐忧,这种担忧间接映射出市场对华泰人寿未来业绩的悲观预期。面对这一挑战,华泰人寿亟需采取一系列综合措施,以改善其财务状况,重塑市场信心。

发表评论